作者 | 韩紫竹

(相关资料图)

(相关资料图)

编辑 | 高远山

来源 | 独角金融

曾经的新三板龙头、顶峰时期市值高达千亿的九鼎集团(430719.NQ),其董事长吴刚因涉嫌违反基金相关法律法规被证监会立案调查一年零五个月后,最终被罚5年市场禁入,该起事件在投资圈掀起不小的波澜。

根据处罚书可以得知,吴刚利用旗下九泰基金买入三维丝(现已更名为“中创环保”)年化收益率不低于12%的“保价”股票,证监会责令改正,因此被处罚100万元。

截至2月17日收盘,九鼎集团股价0.38元/股,与前一日相比持平,总市值为57亿,较巅峰时期的1024亿元市值相比,缩水94.43%,再加上“掌舵人”被罚,曾经红极一时的“私募之王”光环正逐渐褪去。

实控人干预基金经营

据证监会调查,吴刚的违法行为主要集中在干预基金经营活动上。

2014年7月,九泰基金成立,成为首家PE投资管理机构发起设立的公募基金管理公司,其股东为九州证券,而吴刚则为九州证券、九泰基金的实际控制人。

2016年11月,九泰基金作为基金管理人,成立了九泰久利灵活配置混合型证券投资基金(以下简称:“九泰久利”)。一个月之后,吴刚便开始干预九泰基金经营活动,授意旗下九泰久利买入“三维丝”股票。

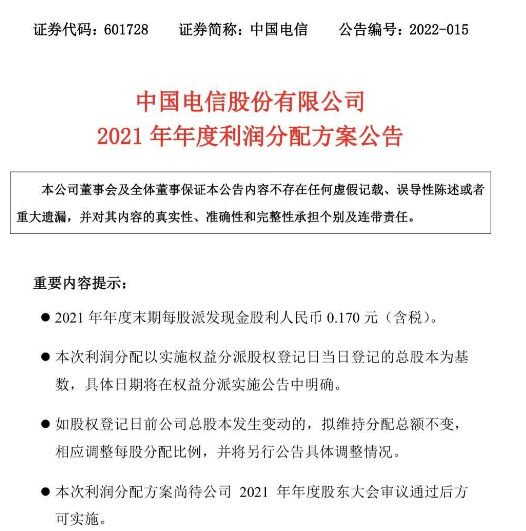

来源:公告截图

吴刚之所以选择买入“三维丝”股票,是因为与三维丝实控人签署了“保价承诺书”。2016年12月,当时的三维丝实际控制人为罗某波,向吴刚出具其本人签字的《承诺函》,称“希望九鼎投资或其管理产品或关联方等买入三维丝股票不超过3000万股。

作为回报,罗某波向吴刚承诺,九鼎购买三维丝的股票投资年化收益率(复利)不低于12%,否则将以现金方式补偿其不足部分。

2017年2月至4月期间,时任九泰基金董事长吴某及总经理通过九泰久利陆续买入“三维丝”397.07万股。

截至证监会调查时,九泰基金投资的“三维丝”已经出现亏损,但九泰基金并未收到补偿款,不过吴刚却依然坚持干预九泰基金经营活动,以急需补充流动性资金为理由,要求九州证券尽快收回对九泰久利的投资,并启动九泰久利清算程序。纸是包不住火的,经过证监会的调查,这场交易也被公之于众。

除此之外,吴刚还利用旗下九泰基金与上市公司签署保底协议,实现违规变现。

据行政处罚决定书显示,2017年1-4月期间,九泰基金通过九泰久利参与亿利洁能、正业科技、恒信东方、金贵银业(002716.SZ)、金固股份(002488.SZ)等5家上市公司定增,承诺年化收益最高达13%,最后投资的五家公司均出现亏损,九州证券拿到了其中三家公司超2.2亿元的补偿款。

值得注意的是,参与多家上市公司保底定增后,九泰久利在此期间未向基金份额持有人披露保底事项,并且基金清算财产也未包括补偿款项。

最终,证监会对九泰基金处以100万元罚款。但自负盈亏的基民们就没那么“幸运”了。

九泰久利共有214个客户,除了一家认购30亿元的信托机构外,剩下的213个都是个人客户,累计认购448.92万元。

成功变现后,涉事者吴刚、以及上述违法行为的其他直接责任人;时任九泰基金总经理及法定代表人的卢伟忠和时任九泰基金分管投资、研究业务的副总经理吴祖尧均在2020年——2021年之间陆续“跑路”不再任职。

处罚落定,九泰基金在第一时间进行了回应称:公司在2021年就收到了监管机构的整改通知,暂停相关业务并对相关高管采取了警示函,未来会做好风险化解工作,与股东实现全面业务风险隔离,切实维护广大投资者利益。

昔日新三板首富缘何走入“歧途”?

九鼎集团曾在2015年时风光无限。彼时,吴刚凭借之前的投行与在证监会锻炼的敏锐经验在2007年与友人黄晓捷一起下海创业。

天眼查显示,九鼎集团成立于2010年,专注于私募股权投资管理业务,还先后设立了公募基金九泰基金,收购九州证券、中捷保险经济,吞并富通保险,投资借贷宝等互联网金融平台,业务布局迅速覆盖券商、保险、公募基金、私募等领域。

来源:爱企查截图

2014年,九鼎集团登陆新三板,成为新三板第一家PE公司。2015年7月九鼎集团迎来了巅峰时期,此时九鼎集团开启了第三轮定向增发,增发5亿股,价格为20元,而100亿的份额在不到一个月的时间内被一抢而空。

融资后,九鼎集团的市值一度达到1024亿元,成为新三板当年市值第一股。并且,在2015胡润百富榜中,吴刚也以180亿身家成为新三板首富。

不过好景不长,在经历长达三年的停牌后,九鼎光芒不在,伴随而来的是股价的下跌。

2018年3月27日复牌后,九鼎集团股价下跌近50%,最终收盘报3.42元/股,市值较停牌前蒸发500多亿元。

而同年发布的资管新规叠加被证监会调查,公司资金链吃紧,负债率上升,集团旗下下经营业务受阻无法展开,则加大了九鼎系的危机爆发。

为缓解压力,九鼎集团也出售过一些资产。2018年12月,公司先以215亿港元的对价将富通保险出售给香港郑氏家族控股的周大福旗下股权投资公司Earning Star。

2022年4月,九鼎集团宣布出售九州证券72.5%股权,交易价格为48.87亿元。而交易对应的投资成本约为28.4亿元,转让成功后,九鼎集团将赚到20.5亿元的差价。而转让后,九鼎集团仍持有九州证券16.52%的股权。2022年12月,这笔股权转让获得了监管批准。

但持续的变卖资产,并不能从根本上拯救公司的业绩情况,九鼎集团不得不面对昔日神话已不再的现实。

九泰基金如何破局?

在业界,九泰基金曾有“定增王”之称,如今管理规模却在逐渐缩水。截至目前,九泰基金的管理规模为24.08亿,比起巅峰时期2017年的143.97亿,5年的时间里,下降超百亿元。九泰基金到底怎么了?

其实,在融资新规与减持新规之下,“打折买股票”效应减弱,2018年开始九泰基金的管理规模就在快速缩水,当年年底已经骤减六成,只剩下59.76亿元。

定增投资难度加大后,不少定增基金纷纷转型为投资二级市场的LOF基金,九泰基金也不例外。旗下九泰锐华、九泰锐丰、九泰锐诚、九泰锐益等基金都陆续完成了转型。

九泰基金的基金经理刘开运也曾在致投资者的一封信中安抚基民,他表示虽转型为上市开放式基金,但不变的是我们的核心投资理念与投资策略。

截至目前,九泰基金共累计管理41只基金,其中超过一半(20只)规模不足5000万元、存在清盘风险,去年更是一基未发。并且,有29只基金近一年内处于亏损状态。

九泰基金旗下规模最大的产品为九泰锐富事件驱动混合发起式(LOF)A,截至2022年12月底该基金规模为4.29亿元,近一年收益率为-8.95%。

来源:天天基金网截图

面对压力九泰基金表示:未来将不断完善内控体系,继续坚持深度研究,夯实权益、量化、定增业务竞争力,竭力为客户提供合规、高效的资管服务。

今年以来,九泰锐富事件驱动混合发起式(LOF)A业绩稍有好转,近一个月内收益率为1.06%。值得一提的是,截至目前该基金自2016年2月成立来实现了98.4%的收益率,并且今年一月还分了红,不少基民表示:这是万绿丛中一点红,因此新的一年对九泰基金和基金经理刘开运抱有很大期待。

你对九泰基金未来的发展有哪些期待?欢迎评论区留言讨论。

检察官担任法治副校长有了“指挥棒”

检察官担任法治副校长有了“指挥棒” 全国首份《家庭教育令》来了!督促家长“依法带娃”

全国首份《家庭教育令》来了!督促家长“依法带娃” 俄军装甲车辆将具备隐身能力

俄军装甲车辆将具备隐身能力